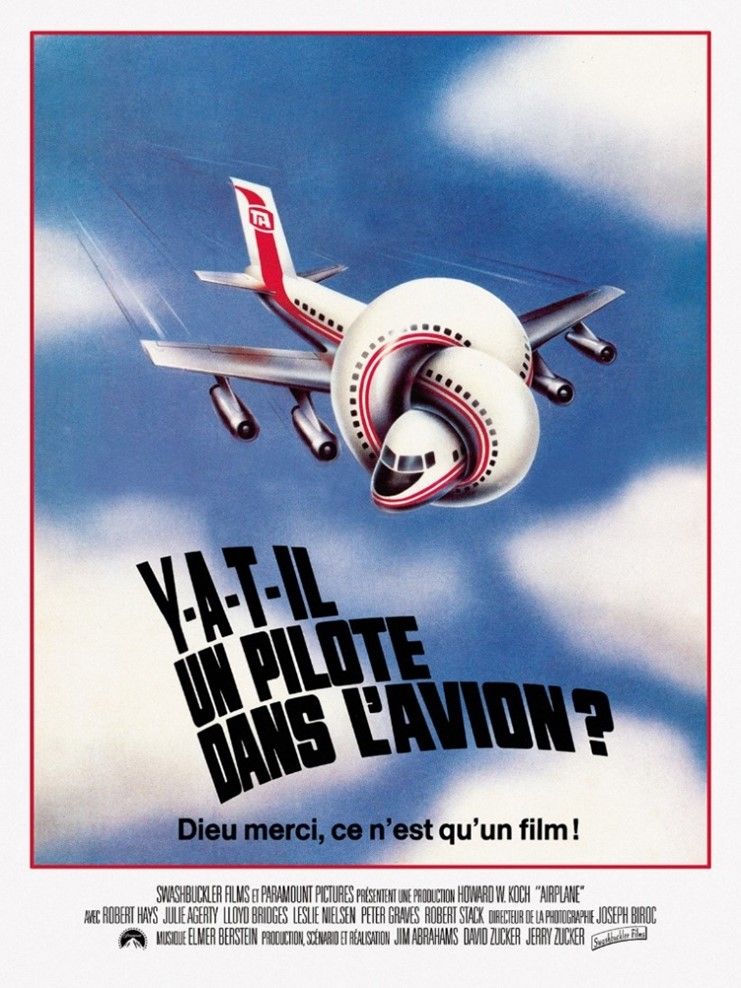

Dans cette fameuse parodie de film catastrophe des années 70, un passager, ancien vétéran traumatisé, prend les commandes d’un avion de ligne dont l’équipage est brutalement tombé malade.

Comme dans ce film culte, sorti en 1980, le problème est souvent l’atterrissage mais celui qui nous intéresse aujourd’hui et que nous allons évoquer dans cette chronique mensuelle est d’un tout autre type et c’est celui de l’économie américaine en 2024.

Deux pilotes dans l’avion

Nous avions fini l’année dernière sur une perspective d’atterrissage en douceur avec un discours de la banque centrale qui rappelait celui de Georges W. Bush sur un porte avion après l’invasion en Iraq : « mission accomplie ! ». Or, comme en Iraq, les choses se sont avérées plus compliquées que prévu. L’atterrissage n’a pas tout à fait eu lieu et, pire encore, il nous parait clair qu’il y a désormais non pas un mais deux pilotes dans l’avion.

La Fed garde les commandes mais son impact sur les marchés semble réduit

En effet, Les différents indicateurs économiques publiés montrent une stabilisation de la croissance nominale (incluant l’inflation) à haut niveau. La stimulation monétaire qui a pris le relai de la politique budgétaire a étouffé dans l’œuf toute velléité de ralentissement économique.

A la décharge de la banque centrale, les marchés ont également participé à cette euphorie en exagérant sensiblement leur réponse au discours. En effet, à la fin de l’année dernière, ils anticipaient six baisses de taux là où la Fed n’en annonçait que trois. Mais, à force de stimuler sans cesse une économie déjà en plein boom, l’administration américaine prends le risque de la mettre en surchauffe et donc de voir l’inflation s’ancrer durablement dans le paysage.

C’est ce que l’on constate aujourd’hui et cela a forcé la banque centrale à rétropédaler partiellement sur ses annonces de baisses de taux. Là où le marché misait sur mars, la Fed pensait mai et évoque désormais juillet. Ce changement de rythme, mais pas de cap, a eu un effet immédiat sur les marchés de taux et de devises. Conformément au scénario du « no landing », les taux d’intérêts long terme sont remontés d’environ 0,50% et le dollar s’est apprécié. Ce retournement aurait dû avoir un impact négatif sur les marchés actions mais il n’en a rien été.

L’Intelligence Artificielle est le deuxième pilote des marchés

La Fed a bénéficié de l’aide d’un deuxième pilote qui a permis aux marchés actions (du moins pour les grandes capitalisations) d’encaisser le choc : l’IA et les 7 magnifiques dont les performances boursières ont tracté les marchés actions. Nous avons d’ailleurs pu mesurer l’impact de ces dernières lors de la publication des résultats de Nvidia qui a occulté toutes les autres annonces la semaine dernière. Les résultats lui ont permis d’être brièvement la troisième valeur dont la capitalisation dépasse les 2 trillions de dollars après un doublement en près de 6 mois (pour rappel la capitalisation des 40 valeurs du CAC se situe un peu en dessous de 3 trillions de dollars).

Mais, même au sein des 7 magnifiques, on constate un début de fracture entre les valeurs les plus directement liées à l’IA et aux datacenters (Nvidia, Microsoft, Meta et Amazon) et les 3 autres qui commencent à lâcher prise.

A force de stimuler sans cesse une économie déjà en plein boom, l’administration américaine prends le risque de la mettre en surchauffe et donc de voir l’inflation s’ancrer durablement dans le paysage.

Bulle ou pas bulle sur l’Intelligence Artificielle ?

Pour ceux qui se souviennent du film « Y a-t-il un pilote dans l’avion ? », le pilote automatique y prend la forme d’une poupée gonflable. Ce qui nous amène naturellement à la question suivante : bulle ou pas bulle sur l’IA ?

En ce qui nous concerne, il y a bulle et pour au moins deux raisons :

- Dans la plupart des bulles liées à des progrès techniques, les marchés ont tendance à trop anticiper le délai de diffusion des innovations. Ainsi, la plupart des innovations anticipées lors de la bulle internet de 2000 se sont réalisées (films, livraisons à domicile) mais sur la décennie suivante. Le phénomène d’IA générale qui suscite actuellement la fièvre pourrait connaitre des déboires similaires à la conduite autonome dont l’horizon de mise en service recule régulièrement.

- Comme lors des bulles précédentes, on constate un emballement de la spéculation et un usage abusif de l’effet de levier. La particularité de la situation actuelle est que cela se matérialise à travers l’achat ou la vente d’options (plus particulièrement les options à très court terme) dont les volumes ont plus que doublé en deux ans.

Selon nous, la vraie question est le degré de maturité de la bulle qu’il est en revanche plus compliqué d’évaluer. Mais le rétrécissement continu du nombre de valeurs concerné nous semble indiquer que le sommet n’est pas si loin.

Le deuxième pilote empêche le premier d’atterrir

La contrepartie de cette performance est qu’elle complique la tâche de la Fed qui a du mal à justifier une baisse des taux alors que l’inflation résiste et que les marchés actions sont au plus haut. La BCE, quant à elle, fait figure de victime collatérale car elle souhaite visiblement se coordonner avec la Fed avant de lancer une politique de baisse de taux qui est beaucoup plus nécessaire en Europe qu’aux Etats-Unis.

La combinaison de taux orientés à la hausse et de marchés au plus haut se constate d’habitude lors des phases de rebonds dans le cycle économique. Là, nous sommes plutôt dans la combinaison d’une croissance nominale mature mais solide et de valorisations extrêmes pour les grandes valeurs technologiques. C’est une combinaison qui est dynamique mais intrinsèquement fragile.

Notre positionnement dans ce contexte

Nous adoptons aujourd’hui un positionnement relativement défensif au travers duquel nous cherchons à bénéficier de la forte rémunération des taux court terme que nous complétons avec une exposition à des marchés actions qui ont déjà beaucoup souffert. C’est le cas de la Chine (que nous venons d’acheter pour la première fois depuis deux ans), de la santé (qui performe presque aussi bien que la Tech depuis le début de l’année) ou bien des petites et moyennes valeurs européennes. Nous préférons éviter l’IA et miser sur des secteurs et valeurs qui devraient rattraper une partie du retard accumulé si les marchés se maintiennent et nettement moins souffrir si les valeurs technologiques venaient à corriger.